1 INTRODUÇÃO

O Business Analytics é a

prática exploratória dos dados de uma organização com ênfase na análise

estatística. Dessa forma, é utilizado por empresas através de procedimento

sistemático de coleta de dados para tomar decisões baseadas em dados [1][2]. Nas últimas décadas, o volume de

dados disponíveis aumentou e esse processo analítico passou por uma grande

transição. Logo, métodos automatizados tornaram-se necessários para a análise

de dados. Isso abriu espaço para o aprendizado de máquina; conjunto de métodos

de detecção de padrões nos dados para, em seguida, utilizar o conhecimento

adquirido na predição de novos dados.

Neste contexto, empresas possuem o

processo de Order-to-Cash, no qual se refere ao recebimento e

processamento de pedidos dos clientes [2]. Embora seu número de etapas possa variar de empresa para

empresa (dependendo do seu segmento e tamanho), o conjunto de atividades do

setor financeiro, conhecido como Invoice-to-Cash, são essenciais para o

funcionamento de qualquer negócio [1][2][3].

O processo Invoice-to-Cash, por

sua vez, lida com a priorização de contas, atividades de contato com o cliente,

chamadas de cobrança, escalonamento e resolução de disputas [3]. Na maioria das vezes, essas etapas

são processadas manualmente e, portanto, lentas, caras e imprecisas, apesar de

sua importância para os negócios. Além disso, as ações de cobrança são

tipicamente genéricas e não consideram as especificidades do cliente. Nesse

sentido, todos os clientes são contatados em intervalos fixos, embora alguns

sempre tenham pago em dia; e geralmente quanto mais tarde o contato com um

cliente, menor a probabilidade de as faturas serem pagas a tempo [2][3]. Além disso, o contato repetido a

bons clientes pode diminuir a sua satisfação. Tais ineficiências nas práticas

atuais levam a atrasos significativos nas coletas ou até mesmo à falha na

cobrança antes dos prazos [3][4].

De fato, é de grande interesse administrar

de forma eficaz a coleta de contas a receber, no qual só a indústria de

construção canadense em 2012 gerou 111 bilhões de dólares, todos em forma de

fatura. Além disso, as empresas atuais acumulam grandes volumes de dados sobre

seus clientes, o que torna possível a eficácia da coleta em grande escala [1][4][5][6].

Assim, este trabalho propõe uma modelagem para o processo de

identificação de pagamentos, visando otimizar a etapa de coleta de contas a

receber através de informações sobre pagamentos com potencial atraso. Desta

forma, técnicas de mineração de dados em conjunto a modelos baseados em árvore

de decisão, foram utilizados para alcançar o objetivo. Além disso, o projeto

proposto está disponível em: https://github.com/arthurflor23/invoice-payment-prediction.

Por fim, este trabalho está organizado da seguinte maneira: a seção 2

fala sobre a fundamentação teórica, no qual pode-se entender a área do negócio,

mineração de dados e os trabalhos relacionados; a seção 3 descreve a base de

dados utilizada, assim como o pré-processamento aplicado; a seção 4 apresenta o

experimento realizado, bem como os resultados alcançados; e a seção 5 conclui o

trabalho realizado, trazendo as considerações finais.

2 FUNDAMENTAÇÃO TEÓRICA

Nesta

seção, são apresentados os temas que constituem a base teórica deste trabalho.

2.1 ACCOUNTS

RECEIVABLE

Accounts Receivable, ou contas a receber, são consideradas uma das partes

essenciais das finanças na cadeia de abastecimento e da estabilidade financeira

das empresas [4].

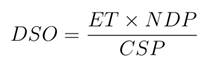

Existem muitas métricas usadas para medir a eficácia da

cobrança de uma empresa [4]. Uma das medidas mais utilizadas é o de Dias de Vendas Pendentes (Days

Sales Outstanding, DSO). Ela expressa o tempo médio em dias em que as

contas a receber estão pendentes e é definido como:

(1)

(1)

onde NDP corresponde ao número de dias no período analisado (Number

of Days in Period Analyzed) e CSP ao número de vendas a crédito para o

período analisado (Credit Sales for Period Analyzed) [2]. Esse tipo de métrica auxilia no

tempo necessário para cobrar as faturas. Ou seja, se for possível prever o

resultado de uma fatura, pode-se usar essas informações para direcionar o

processo de cobrança [2].

Segundo Zeng et al. [2], normalmente o setor de cobrança espera até que as faturas

estejam inadimplentes para iniciar as ações de cobrança. No entanto, é possível

se beneficiar do contato preventivo com potenciais contas inadimplentes. Além

disso, mesmo após o vencimento de uma fatura, é benéfico saber quais faturas

provavelmente serão pagas mais cedo ou mais tarde, caso nenhuma ação seja

tomada. Assim, o contato pode ser priorizado com base na estimativa do atraso.

2.2

MINERAÇÃO DE DADOS

Devido ao grande volume de dados atualmente e sua

disponibilidade, o campo de estudo de mineração de dados vem atraindo cada vez

mais a atenção no meio acadêmico e industrial [7].

De certa

maneira, a mineração de dados explora identificar padrões válidos nos dados,

com objetivo de extrair conhecimento útil através de técnicas de

pré-processamento. Assim, pode ser utilizado em conjunto a abordagens de

Inteligência Artificial, servindo como base de entrada aos modelos de

aprendizado de máquina [5][7].

2.3

APRENDIZADO DE MÁQUINA

A partir do reconhecimento de padrões e Inteligência

Artificial, o Aprendizado de Máquina (Machine Learning), explora a

construção de algoritmos que aprendem e fazem previsões em grandes volumes de

dados [3]. Dessa forma, o aprendizado de

máquina pode ser aproveitado para aprimorar o processo de cobrança, pois

permite previsões de datas de pagamento mais precisas, utilizando dados

históricos [1][2][6].

De acordo com Hu [1] e Nanda [3], as abordagens comumente utilizadas para previsão de pagamento no

processo de cobrança, são:

l

Modelo de Classificação Binária: tarefa de classificar os elementos, dado dois grupos

(classes), como: (i) pagamentos no prazo; e (ii) pagamento atrasado [3];

l Modelo de Classificação Multiclasse: tarefa de classificar os elementos,

dado três ou mais grupos. Neste contexto, o modelo classifica as faturas

utilizando intervalos (buckets) de dias de atraso pré-definidos [5];

l

Modelo de Regressão: tarefa de prever um valor contínuo referente ao número

de dias de atraso. Neste cenário, o modelo prevê os dias de atraso, em que pode

ser classificado posteriormente, ou não [2].

Diante das abordagens, os principais modelos utilizados são

árvores de decisão [1].

Dessa forma, não somente atendem as três abordagens, como também trazem bons

resultados através do treinamento em atributos relevantes [3].

2.3.1 Árvore de Decisão

Algoritmos baseados em árvore de decisão são utilizados

devido sua capacidade de construção com base em atributos mais relevantes. Além

disso, podem ser utilizados tanto para tarefas de classificação, quanto para

regressão [8].

Para predição de pagamentos e coleta de contas a receber,

alguns métodos de construção podem ser utilizados no algoritmo de árvore. O

primeiro método, Bootstrap Aggregating (Bagging), consiste em

gerar subconjuntos de exemplos através de um sorteio simples com reposição,

sobre o conjunto de dados de treinamento original, chamado de “bags”.

Cada subconjunto é utilizado para a construção de uma nova árvore, tendo como

resultado, a combinação das decisões de cada uma [8].

No entanto, através do método Bagging, a estrutura da

árvore pode ter semelhanças entre os seus subconjuntos, e por sua vez, alta

correção em suas previsões. Para evitar a combinação de estruturas semelhantes

e obter uma previsão fraca, o Random Forest altera a maneira de como os

subconjuntos são aprendidos, de modo que as previsões resultantes tenham menos

correlação através da aleatoriedade nas subdivisões [9].

Outro método de construção, o Boosting, explora o

processo de combinar e complementar as árvores ao longo do aprendizado. Dessa

forma, os modelos não são mais treinados separados, mas sim de forma

sequencial, a partir de ajustes dos modelos treinados previamente. Além disso,

variações no aprendizado do modelo, podem melhorar o desempenho [10].

Neste contexto, o Adaptive Boosting (AdaBoost) [10] foi proposto para classificações

binárias, em que o próprio método ajusta seus parâmetros iterativamente (modelo

aditivo). Por outro lado, o Gradient Boosting [11], propõe ser mais genérico e atender

problemas mais complexos. Além disso, permite a otimização de duas ou mais

funções de perda, o que o torna robusto a outliers quando comparado ao

AdaBoost. Recentemente, foi proposto o método Random Undersampling Boosting

(RUSBoost) [12],

no qual se utiliza do AdaBoost, mas traz o foco no balanceamento das classes.

Esse problema de desbalanceamento é aliviado durante o aprendizado, através da

subamostragem aleatória da amostra em cada iteração do algoritmo. Por fim, o eXtreme

Gradient Boosting (XGBoost) [13], traz o foco para a construção do modelo através do Gradient

Boosting através do aprendizado sequencial. O XGBoost visa a adição

sequencial das árvores no treino do modelo como uma forma de otimizar o

resultado.

2.4

TRABALHOS RELACIONADOS

As técnicas de mineração de dados fornecem grande ajuda na

otimização do Invoice-to-Cash, tendo em vista os desafios ao lidar com

grandes volumes de dados financeiros [1].

Zeng et al. [2], aborda o problema da redução de contas a receber pendentes

através de melhorias na estratégia de cobrança. Para isso, foi demonstrado como

o aprendizado supervisionado pode ser usado para desenvolver modelos que

preveem os pagamentos de faturas recém-criadas. Isso permite ações de cobrança

mais assertivas para cada cliente. Os algoritmos utilizados por Zeng et al. [1] foram baseados em árvore de decisão e

delimitaram as classes em ranges de 30 dias, compondo 5 buckets.

O trabalho de Hu [1], por sua vez, apresenta previsões precisas sobre os

pagamentos das faturas com base em dados históricos do cliente. Além da criação

dos dados históricos, foi realizado um extenso estudo sobre atributos mais

relevantes e técnicas com melhor aproveitamento neste cenário. Hu [1] conclui que Random Forest

obteve os melhores resultados, assim como uma boa flexibilidade entre o

desbalanceamento das classes (4 buckets de 30 dias de intervalo). Além

disso, também reforça o uso do algoritmo Support Vector Machine (SVM)

como segunda abordagem.

No trabalho de Nanda [3], os algoritmos baseados em árvore tiveram três abordagens:

(i) regressão, para o modelo prever um número contínuo referente ao número de

dias em atraso; (ii) classificação binária, para apenas determinar se a fatura

será paga em dia ou atrasada; e (iii) classificação multiclasse, referente aos buckets,

assim como os trabalhos anteriores. Neste cenário, Nanda [3] alcançou bons resultados com Random

Forest e Gradient Boosting.

Por fim, Shah [5] apresentou outra forma de criar os dados históricos. Em seu

processo, foi utilizado cada bucket definido para delimitar os dados

históricos de cada cliente. Desse modo, foi possível criar para cada intervalo

de dias de atrasado, seu respectivo histórico. Ainda segundo Shah [5], a desvantagem dessa abordagem foi

sua limitação aos próprios intervalos, já que para qualquer alteração, seja por

regra de negócio, ou adaptação aos dados, o processo do histórico terá que ser

refeito. Além disso, o algoritmo Adaptive Boosting (AdaBoost) foi o

único utilizado no trabalho.

3 MATERIAIS E MÉTODOS

Esta seção consiste em descrever a base de dados do estudo,

assim como apresentar as técnicas adotadas para o pré-processamento e criação

de atributos no experimento realizado.

3.1

DESCRIÇÃO DA BASE DE DADOS

A base de dados utilizada neste trabalho foi fornecida por

uma empresa privada cuja atividade é a produção e o processamento de alimentos.

O conjunto comporta registros de todo o processo financeiro interno, no período

de janeiro de 2018 até fevereiro de 2021.

O conjunto de dados oferece informações da fatura, cliente e

empresa em todo o processo financeiro. Além disso, possui cerca de 11 milhões

de registros e 131 atributos, numéricos.

3.2

ANÁLISE DESCRITIVA DOS DADOS

A análise descritiva dos dados é considerada uma etapa

fundamental para o processo de descoberta de conhecimento. Tendo em vista a

interpretação prévia dos dados, as técnicas de mineração são aplicadas de

maneira mais assertiva. Nesta etapa, os dados podem ser organizados em

distribuição de frequência e visualizados através de gráficos.

As análises indicam um grande distanciamento entre o limite

inferior de faturas pagas em dia (368 dias antes da data de vencimento) e do

limite máximo de faturas pagas com atraso (511 dias após a data de vencimento).

Além disso, o número de faturas atrasadas é cerca de 34% menor do que faturas

pagas no prazo.

A distribuição do valor total das faturas entre os dados,

também é um fator importante para análise. Isso pois, há grande dispersão

referente aos valores, sendo o mínimo de 0,01 cents, e máximo de 8.5

milhões de dólares.

3.3

PRÉ-PROCESSAMENTO DOS DADOS

A etapa de pré-processamento é essencial para a organização e

preparação da base, visando a boa qualidade dos dados para a etapa de

modelagem. A Figura 1 mostra as etapas do pré-processamento realizadas neste

trabalho.

Figura 1 – Etapas do pré-processamento

realizadas

Fonte: Os Autores.

Tendo em vista que o conjunto de dados bruto consiste em

todos os registros do processo financeiro interno, a etapa 1 visa a seleção dos

dados de interesse do trabalho, ou seja, do tipo Invoiced Document.

Também foram removidos registros com datas de processamento inconsistentes,

como faturas com data de criação maior que o próprio vencimento e pagamento.

Além disso, como regra de negócio, foi desconsiderado faturas com valor menor a

mil dólares, por serem consideradas vendas internas. Ao fim da etapa 1, a base

de dados passa a ter cerca de 2.7 milhões de registros.

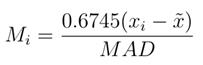

A etapa 2, análise e remoção de outliers, foi aplicada

visando minimizar a dispersão dos dados com respeito ao tempo de vencimento e

ao valor da fatura. Assim, foi utilizado o método Robust Z-score [14], já que utiliza o Desvio Mediano

Absoluto (Median Absolute Deviation), em vez do desvio padrão. O MAD é

calculado através da diferença absoluta entre cada valor com a mediana da

amostra (x̃), para então calcular a mediana dessas diferenças:

(2)

(2)

Por sua vez, o Robust Z-score é calculado a

seguir, sendo a constante 0,6745, o 0,75 quartil da distribuição, para o qual o

MAD converge.

(3)

(3)

Além disso, como sugerido em Leys et

al. [14], o valor de corte adotado foi de 3.

Isso significa que todo valor acima do ponto de corte é considerado um outlier

e é então removido.

A etapa 3, consiste na transformação dos dados, no qual foi

realizado o agrupamento de faturas de mesmo cliente com mesma data de

vencimento. Esse processo foi necessário, pois foi observado a existência de

diversas faturas para um mesmo cliente em uma mesma data. Assim, caso uma única

fatura tenha chance de atraso, a cobrança ainda será feita. O Quadro 1 descreve

os atributos criados na etapa 3.

Quadro 1 - Atributos criados na etapa de

agrupamento para cada cliente

|

#

|

DESCRIÇÃO DOS ATRIBUTOS

|

|

1

|

Número de faturas na mesma data de vencimento

|

|

2

|

Número de faturas pendentes na mesma data de vencimento

|

|

3

|

Proporção de faturas pendentes pelo total de faturas na

mesma data de vencimento

|

|

4

|

Soma dos valores das faturas na mesma data de vencimento

|

|

5

|

Soma dos valores das faturas pendentes na mesma data de

vencimento

|

|

6

|

Proporção do valor das faturas pendentes pelo valor total

das faturas na mesma data de vencimento

|

Fonte: Os Autores.

A etapa 4 consiste na criação de novos atributos baseado nos

dados atuais, no qual visa complementar os dados com o histórico do cliente na

data de cada fatura [1][2][3]. Assim, criou-se três grupos para os dados históricos. O primeiro é

referente à mediana de dias de atraso do cliente, tanto para faturas pagas,

quanto para os pendentes. O Quadro 2 apresenta os atributos criados com a

mediana de dias de atraso.

Quadro 2 - Atributos criados com base na mediana histórica de dias de

atraso do cliente.

|

#

|

DESCRIÇÃO DOS ATRIBUTOS

|

|

7

|

Mediana dos dias de atraso

|

|

8

|

Desvio absoluto dos dias de atraso

|

|

9

|

Mediana dos dias de atraso, posterior ao mês de vencimento

|

|

10

|

Desvio absoluto dos dias de atraso, posterior ao mês de

vencimento

|

|

11

|

Mediana dos dias de atraso das faturas pendentes

|

|

12

|

Desvio absoluto dos dias de atraso das faturas pendentes

|

|

13

|

Mediana dos dias de atraso pendentes, posterior ao mês de

vencimento

|

|

14

|

Desvio absoluto dos dias de atraso pendentes, posterior ao

mês de vencimento

|

Fonte: Os Autores.

O segundo grupo consiste na quantidade

total de faturas pagas em relação à quantidade de faturas pagas com atraso. O

Quadro 3 descreve os atributos criados em relação a faturas pagas.

Quadro 3 - Atributos com relação à quantidade de

faturas pagas e pagas com atraso do cliente.

|

#

|

DESCRIÇÃO DOS ATRIBUTOS

|

|

15

|

Total de faturas pagas

|

|

16

|

Total de faturas pagas com atraso

|

|

17

|

Total de faturas pagas com atraso, posterior ao mês de

vencimento

|

|

18

|

Proporção de faturas pagas com atraso pelo total de faturas

pagas

|

|

19

|

Proporção de faturas pagas com atraso posterior ao mês de

vencimento, pelo total de faturas pagas

|

|

20

|

Valor total das faturas pagas

|

|

21

|

Valor total das faturas pagas com atraso

|

|

22

|

Valor total das faturas pagas com atraso, posterior ao mês

de vencimento

|

|

23

|

Proporção do valor total das faturas pagas com atraso pelo

valor total de faturas pagas

|

|

24

|

Proporção do valor total das faturas pagas com atraso

posterior ao mês de vencimento, pelo valor total de faturas pagas

|

Fonte: Os Autores.

Por último, o terceiro grupo é

referente a quantidade de faturas pendentes e a quantidade de faturas pendentes

com atraso. O Quadro 4 mostra os atributos históricos criados em relação à

quantidade de faturas pendentes.

Quadro 4 - Atributos

com relação à quantidade de faturas pendentes e pendentes com atraso do

cliente.

|

#

|

DESCRIÇÃO DOS ATRIBUTOS

|

|

25

|

Total de faturas pendentes

|

|

26

|

Total de faturas pendentes com atraso

|

|

27

|

Total de faturas pendentes com atraso, posterior ao mês de

vencimento

|

|

28

|

Proporção de faturas pendentes com atraso pelo total de

faturas pendentes

|

|

29

|

Proporção de faturas pendentes com atraso posterior ao mês

de vencimento, pelo total de faturas pendentes

|

|

30

|

Valor total das faturas pendentes

|

|

31

|

Valor total faturas pendentes com atraso

|

|

32

|

Valor total das faturas pendentes com atraso, posterior ao

mês de vencimento

|

|

33

|

Proporção do valor total das faturas pendentes com atraso

pelo valor total de faturas pendentes

|

|

34

|

Proporção do total das faturas pendentes com atraso

posterior ao mês de vencimento, pelo total de pendentes

|

Fonte: Os Autores.

A etapa 5 visa a criação de atributos

relacionados com informações de tempo. Dessa forma, foi possível extrair o dia

da semana em que a fatura será vencida, a quantidade de dias desde a criação

até o vencimento da fatura, e quantidade de dias do vencimento até o fim do

mês. O Quadro 5 mostra os atributos criados a partir da data de criação e

vencimento.

Quadro 5 - Atributos

criados com base nas datas de criação e vencimento de cada fatura.

|

#

|

DESCRIÇÃO DOS ATRIBUTOS

|

|

35

|

Quantidade de dias até o vencimento

|

|

36

|

Quantidade de dias até o fim do mês, a partir da data de

vencimento

|

|

37

|

Dia da semana do último dia do mês

|

Fonte: Os Autores.

Por fim, após as etapas do

pré-processamento serem aplicadas, a base de dados passa a ter cerca de 580 mil

registros e 37 atributos.

3.4

METODOLOGIA EXPERIMENTAL

As etapas da mineração de dados podem variar segundo o modelo

de estrutura definido. No entanto, o modelo comumente utilizado é o Cross-Industry

Standard Process of Data Mining (CRISP-DM) [7], no qual possui cerca de seis fases

bidirecionais e organizadas de forma cíclica. As fases do processo CRISP-DM

são: (i) Entendimento do Negócio, no qual busca entender o objetivo do negócio

que se deseja atingir; (ii) Entendimento dos Dados, visa conhecer os dados,

identificando os mais relevantes para solucionar o problema; (iii) Preparação

dos Dados, possui o objetivo de tratar e melhorar a qualidade dos dados com

técnicas de pré-processamento; (iv) Modelagem, define as técnicas e algoritmos

de aprendizado de máquina que serão aplicadas, de modo a alcançar o objetivo

definido; (v) Avaliação, testa e valida o modelo desenvolvido, visando obter a

confiabilidade do processo; e (vi) Deployment, no qual é responsável

pela implantação do modelo.

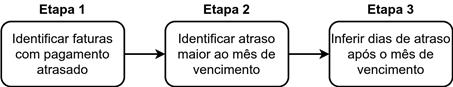

Com isso, a realização do experimento, assim como as etapas

de mineração de dados, foi aplicada seguindo a metodologia CRISP-DM. De tal

forma, foi possível definir quais etapas são necessárias para alcançar o

objetivo do trabalho, que é de otimizar o processo Invoice-to-Cash no

setor de cobrança. As três etapas são compostas por: (i) identificar as faturas

que serão pagas no prazo ou com atraso; (ii) identificar se as faturas com

atraso, serão pagas ainda no mês de vencimento ou não; e (iii) inferir o número

de dias de atraso, para as faturas que serão atrasadas além do mês de

vencimento. A Figura 2 sintetiza as etapas definidas.

Figura 2 – Etapas definidas para o

experimento.

Fonte: Os Autores.

A abordagem através de árvore de decisão foi escolhida por

ser um modelo que oferece transparência da decisão, podendo ser fornecida ao

usuário. Assim, a implementação dos modelos de classificação e regressão se deu

pelos algoritmos: (i) Bagging; (ii) Balanced Bagging; (iii) Random

Forest; (iv) Balanced Random Forest; (v) AdaBoost; (vi) Gradient

Boosting; (vii) RUSBoost; e (viii) XGBoost.

Para a execução e validação dos modelos, o conjunto de dados

foi particionado em duas partes: (i) dados de teste, composto por toda fatura

com data de vencimento em fevereiro de 2021; e (ii) dados de treino, composto

por toda fatura com data de vencimento anterior a fevereiro de 2021.

Além disso, são adotados subconjuntos de dados para cada

etapa conforme o seu objetivo. Isso significa que, na etapa 1 são utilizados

todos os dados para treino (570.270) e teste (13.123), para identificação das

faturas pagas com atraso. Já na etapa 2, para identificar os atrasos além do

mês de vencimento, são utilizadas as faturas atrasadas, que consiste em 227.048

dados para treino e 5.693 para teste. E por fim, para predição de dias de

atraso na etapa 3, também são utilizadas as faturas atrasadas, porém, testadas

apenas nas faturas com atraso posterior ao mês de vencimento, que é 1.493.

Na fase de treinamento, foi aplicado o procedimento de

validação cruzada Repeated Stratified k-Fold (k=10, n=3),

no qual consiste em dividir o conjunto de dados em k partições, de forma

aleatória e mantendo a proporção original das classes. Assim, cada partição k

é utilizada como um conjunto de validação, enquanto todas as outras partições

são usadas como um conjunto de treinamento. Esse processo é executado n

vezes. Por fim, o desempenho médio do modelo é validado.

Antes de cada treinamento dos modelos, foram utilizadas as

técnicas Recursive Feature Elimination (RFE) e Grid Search com cross-validation,

para selecionar os melhores atributos e as melhores combinações de parâmetros,

respectivamente. Para análise dos modelos nas etapas 1 e 2, a métrica f1-score

com média macro foi utilizada [16].

Para análise dos modelos na etapa 3, foi utilizada a métrica Root

Mean Squared Error (RMSE) [16]. Essa métrica consiste na raiz quadrática média dos erros entre

os valores reais e as predições referente aos dias de atraso. Além disso, é

analisada a acurácia do modelo referente ao número de dias de atraso posterior

ao mês de vencimento. Neste contexto, é considerado as predições de dias,

somado a uma tolerância de ±0 até ±3 dias. A Figura 3 apresenta a visão geral

da metodologia realizada.

Figura 3 – Visão geral da metodologia

realizada.

Fonte: Os Autores.

4 ANÁLISE E DISCUSSÃO

DOS RESULTADOS

Nesta seção, os experimentos

realizados são apresentados e os resultados obtidos em cada etapa são

detalhados nas subseções seguintes. Por fim, os pontos mais relevantes são

discutidos.

4.1

IDENTIFICAÇÃO DE PAGAMENTOS NO PRAZO E COM ATRASO

Na etapa 1, o objetivo consiste em

distinguir as faturas com pagamentos no prazo e com atraso. Assim, além de

modelos tradicionais de classificação, também foi utilizado modelos focados em

lidar com o desbalanceamento de classes (Balanced).

Inicialmente, através do RFE, foi possível remover 3

atributos nesta etapa e ainda manter bons resultados entre os modelos. Estes

atributos estavam relacionados à quantidade de faturas pagas e pendentes no

dia. Além disso, o Grid Search proporcionou as melhores combinações de

parâmetros. Assim, foi utilizado o ganho de informação, calculado pela função

de qualidade da árvore e seus atributos (entropia). Também foi utilizado, na

construção da maioria dos modelos, o valor de 512 estimadores. Para as modelos Balanced,

a melhor estratégia de reamostragem foi de 70% da classe minoritária sobre a

classe majoritária.

Assim, como pode ser observado na Tabela 1, os modelos XGBoost

e Random Forest tiveram os melhores resultados, com f1-score de

81,85% e 81,76%, respectivamente. Já o AdaBoost obteve o pior resultado,

com 79,51% em f1-score.

Tabela 1 - Resultados obtidos em 13.123

dados, com classificação de faturas pagas no prazo e com atraso

(P = Precision, R = Recall,

F = F1-Score).

|

Modelo

|

P

(%)

|

R

(%)

|

F

(%)

|

|

AdaBoost

|

79,73

|

79,37

|

79,51

|

|

Bagging

|

81,35

|

81,53

|

81,43

|

|

B.

Bagging

|

81,40

|

81,76

|

81,52

|

|

B.

Random Forest

|

81,59

|

81,97

|

81,71

|

|

Gradient

Boosting

|

81,49

|

81,01

|

81,20

|

|

Random

Forest

|

81,64

|

82,00

|

81,76

|

|

RUSBoost

|

80,03

|

80,30

|

80,13

|

|

XGBoost

|

81,75

|

81,99

|

81,85

|

Fonte: Os Autores.

Através dos resultados obtidos, também foi analisada a

quantidade dos dados identificados e identificados corretamente. O modelo XGBoost,

por exemplo, obteve por volta de 82,09% no reconhecimento dos dados, e cerca de

81,20% no reconhecimento de faturas atrasadas.

4.2 IDENTIFICAÇÃO

DE PAGAMENTOS ATRASADOS DENTRO E ALÉM DO MÊS DE VENCIMENTO

Para a etapa 2, é

considerado apenas as faturas em atraso para treinamento e teste. Neste

cenário, os modelos visam identificar os pagamentos atrasados no mês de

vencimento ou posterior.

Como na etapa

anterior, o RFE resultou na exclusão de 4 atributos, também relacionados à

quantidade de faturas pagas e pendentes no dia. Os parâmetros obtidos pelo Grid

Search, por sua vez, variaram no número de estimadores utilizados na

construção, agora 256, e no valor da reamostragem (modelos Balanced),

agora com 75% da classe minoritária sobre a majoritária.

Os resultados

alcançados pelos modelos foram bem diversos. O AdaBoost obteve o melhor

resultado em precision, com 89,70%. Já no recall e f1-score,

o Balanced Random Forest alcançou 85,36% e 85,63%, respectivamente. Como

pior resultado, o RUSBoost obteve 81,43%. A Tabela 2 apresenta os

melhores resultados alcançados por cada modelo.

Tabela 2 - Resultados obtidos em 5.693 dados,

com classificação de faturas atrasadas no mês de vencimento e posterior (P = Precision,

R = Recall, F = F1-Score).

|

Modelo

|

P

(%)

|

R

(%)

|

F

(%)

|

|

AdaBoost

|

89,70

|

79,90

|

83,22

|

|

Bagging

|

89,16

|

81,42

|

84,27

|

|

B.

Bagging

|

86,36

|

84,93

|

85,63

|

|

B.

Random Forest

|

85,92

|

85,36

|

85,63

|

|

Gradient

Boosting

|

87,99

|

81,05

|

83,66

|

|

Random

Forest

|

87,67

|

83,23

|

85,09

|

|

RUSBoost

|

84,65

|

79,35

|

81,43

|

|

XGBoost

|

85,90

|

81,49

|

83,31

|

Fonte: Os Autores.

Diante dos

resultados, o Balanced Random Forest obteve 88,96% no reconhecimento geral dos

dados e 77,76% no reconhecimento de faturas atrasadas além do mês de

vencimento.

4.3

PREDIÇÃO DOS DIAS DE ATRASO ALÉM DO MÊS DE VENCIMENTO

Na etapa 3, as

faturas atrasadas são utilizadas para treinamento, tendo o conjunto de teste as

faturas com atraso além do mês de vencimento.

Diferente das etapas

anteriores, através do RFE foi possível excluir cerca de 10 atributos e ainda

manter bons resultados. Estes atributos removidos eram relacionados a data e

histórico de faturas pagas e pendentes. Além disso, como parâmetros obtidos pelo

Grid Search, os modelos em geral alcançaram bons resultados com 512

estimadores na construção.Nesse contexto, o modelo Random Forest obteve

o menor valor de RMSE, com cerca de 3,5792. Porém, quanto a acurácia,

considerando os valores de tolerância (±0 até ±3 dias), o AdaBoost

obteve os melhores resultados, indo de 60,23% (sem variação) até 84,16% (com 3

dias de variação). A Tabela 3 detalha os resultados.

Tabela 3 - Resultados obtidos em 1.493 dados,

com a predição do número de dias de atraso posterior ao mês de vencimento (A =

Acurácia).

|

Modelo

|

RSME

|

A ±0

(%)

|

A ±1

(%)

|

A ±2

(%)

|

A ±3

(%)

|

|

AdaBoost

|

3,6164

|

60,23

|

71,91

|

79,62

|

84,16

|

|

Bagging

|

3,5786

|

54,24

|

70,12

|

78,46

|

84,12

|

|

Gradient

Boosting

|

6,1018

|

47,53

|

61,04

|

69,31

|

73,70

|

|

Random

Forest

|

3,5792

|

54,29

|

70,10

|

78,41

|

84,16

|

|

XGBoost

|

4,7917

|

53,86

|

61,08

|

66,43

|

71,47

|

Fonte: Os Autores.

4.4

DISCUSSÕES

Os resultados

alcançados por cada modelo e em cada etapa, de certo modo, possibilita o

suporte à tomada de decisão na coleta de contas a receber. Comparado aos

trabalhos relacionados, a abordagem da modelagem, definida em 3 etapas, traz

melhor detalhamento a decisão.

Assim, as 3 etapas em

conjunto oferecem 81,85% na identificação de faturas com pagamento atrasado,

85,63% na identificação desse pagamento atrasado ser após o mês de vencimento,

e por fim, de 60,23% até 84,16% na acurácia de predição desses dias de atraso.

Assim, os modelos XGBoost, Balanced Random Forest e AdaBoost

compõem cada etapa do processo definido, respectivamente.

Em geral, os modelos

utilizaram o ganho de informação através da entropia como medida de qualidade

para as divisões dos nós das árvores. Dessa forma, foi possível lidar melhor

com os dados desbalanceados e alcançar resultados ligeiramente melhores, quando

comparado a utilização do índice de impureza (Gini). Também vale mencionar os

diferentes desempenhos dos modelos, conforme o objetivo de cada etapa. Na etapa

1, por exemplo, foi observado o aumento da precisão dos modelos no início da

semana, enquanto na etapa 2, a melhor precisão ficou no fim do mês. Isto pois a

possibilidade de pagamento dentro do mês de vencimento diminui. Por fim, a

acurácia da etapa 3, decai para todos os modelos, conforme passam os dias do

mês de vencimento, indicando maior variação dos dias de atraso, ao longo do mês.

5 CONCLUSÕES

Tendo em vista a

otimização no processo de coleta de contas a receber pelo setor financeiro de

uma empresa, este trabalho apresenta uma abordagem de predição de pagamentos

atrasados através de algoritmos de árvore de decisão. O processo de

identificação foi modelado em 3 etapas: (i) faturas pagas com atraso; (ii)

faturas pagas com atraso além do mês de vencimento; e (iii) dias de atraso além

do mês de vencimento.

Para alcançar o

objetivo proposto, foi realizado um experimento, no qual considera desde a

etapa de coleta de dados até a avaliação dos modelos de aprendizado de máquina.

Como proposta, foi utilizado técnicas de pré-processamento para remoção de outliers

e criação de atributos baseado em histórico, assim como 8 algoritmos de árvore

de decisão parametrizados.

Através dos

resultados obtidos em modelo, foi identificado em média 80% das faturas

atrasadas, faturas atrasadas com pagamento além do mês de vencimento, e por fim

a quantidade de dias de atraso. Portanto, o trabalho proposto possibilita o

auxílio no processo de coleta de contas a receber, oferecendo até 3 etapas de

detalhamento para a tomada decisão. Vale ressaltar, que a modelagem proposta

também é generalizada para outras empresas, com diferentes setores de atuação,

tendo em vista a utilização de dados históricos.

Como trabalhos

futuros, o refino das três etapas será aplicado. Ou seja, uma melhor seleção de

atributos, busca por parâmetros e até modelos mais robustos, como redes

neurais, podem incrementar nos resultados do experimento. Além disso, a

predição dos dias de atraso (etapa 3), será modelada através de intervalos de

dias (buckets).

REFERÊNCIAS

[1] HU, P. Predicting and improving invoice-to-cash

collection through machine learning. Massachusetts Institute of Technology,

Department of Electrical Engineering and Computer Science, 2015.

[2] ZENG, S.; MELVILLE, P.; LANG, C.A.;

BOIER-MARTIN, I.M.; MURPHY, C. Using predictive analysis to improve

invoice-to-cash collection. Proceedings of the 14nd international conference

on Knowledge Discovery and Data mining, 2008.

[3] NANDA, S. Proactive Collections

Management: Using Artificial Intelligence to Predict Invoice Payment Dates.

The Credit & Financial Management Review. Credit Research Foundation, 2018.

[4] KOUVELIS, P.; ZHAO, W. Supply chain finance. The

Handbook of Integrated Risk Management in Global Supply Chains, 2011.

[5] SHAH, H. Customer Payment

Prediction in Account Receivable. International Journal of Science and

Research (IJSR), vol. 8, 2019.

[6] PLACENCIA, J. O.; HALLO, M.; LUJÁN-MORA S. Detection

of Taxpayers with High Probability of Non-payment: An Implementation of a Data

Mining Framework. 15th Iberian Conference on Information Systems and

Technologies, 2020.

[7] SUBASI, A.; CANKURT, S. Prediction of

default payment of credit card clients using Data Mining Techniques.

International Engineering Conference, 2019.

[8] ÇETİNKAYA, Z.; HORASAN, F. Decision Trees in

Large Data Sets. Uluslararası Muhendislik Arastirma ve Gelistirme Dergisi,

2021.

[9] SHAIK, A. B.; SRINIVASAN, S. A Brief

Survey on Random Forest Ensembles in Classification Model. International

Conference on Innovative Computing and Communications, p. 253–260, 2018.

[10] FERREIRA, A. J.; FIGUEIREDO, M. A. T. Boosting

Algorithms: A Review of Methods, Theory, and Applications. Ensemble Machine

Learning, 2012.

[11] ZHANG, C.; ZHANG, Y.; SHI, X.; ALMPANIDIS,

G.; FAN, G.; SHEN, X. On Incremental Learning for Gradient Boosting Decision

Trees. Neural Processing Letters, 2019.

[12] SEIFFERT, C.; KHOSHGOFTAAR, T. M.; VAN

HULSE, J.; NAPOLITANO, A. RUSBoost: A Hybrid Approach to Alleviating Class

Imbalance. IEEE Transactions on Systems, Man, and Cybernetics - Part A:

Systems and Humans, p. 185-197, 2010.

[13] CHEN, T.; GUESTRIN, C. XGBoost:

A Scalable Tree Boosting System. Proceedings of the 22nd ACM SIGKDD

International Conference on Knowledge Discovery and Data Mining (KDD'16), 2016.

[14] LEYS, C.; LEY, C.; KLEIN, O.;

BERNARD, P.; LICATA, L. Detecting outliers: Do not use standard deviation

around the mean, use absolute deviation around the median. Journal of

Experimental Social Psychology, p. 764–766, 2013.

[15] WIRTH, R.; HIPP, J. CRISP-DM:

Towards a Standard Process Model for Data Mining. Proceedings of the Fourth

International Conference on the Practical Application of Knowledge Discovery

and Data Mining, 2000.

[16] STRECHT, P.; CRUZ, L.; SOARES, C.; MOREIRA, J.; ABREU,

R. A Comparative Study of Classification and Regression Algorithms for

Modelling Students' Academic Performance. 8th International Conference on Educational Data Mining, 2015.

orcid.org/0000-0002-0522-2150

orcid.org/0000-0001-6439-2435

orcid.org/0000-0002-2472-9811