1 INTRODUÇÃO

O mercado de ações é um sistema que

envolve os processos de compra e venda de ativos financeiros por investidores

cuja dinâmica é bastante complexa [1]. Dentro deste mercado, investidores têm como objetivo tomar

decisões de negócio cuja probabilidade de obter lucro seja a maior possível.

A principal estratégia utilizada para

atingir esse objetivo se dá através da análise técnica e fundamentalista [1]. Nesse contexto, a fim de auxiliar os

investidores na tomada de decisão, vários métodos têm sido propostos pela

literatura, entre os quais a utilização de mineração de dados e inteligência

artificial [2;

3]. Investidores e

empresas de consultoria apontam a importância de decidir adequadamente quais

indicadores aplicar aos diferentes ativos, visto que indicadores com maior grau

de importância nas análises técnicas e fundamentalistas podem variar de acordo

com a empresa analisada [1].

A questão norteadora desta pesquisa

visa identificar grupos de indicadores técnicos que melhor se apliquem a

determinados segmentos de ativos. Para tanto, buscou-se otimizar o processo de

escolha de indicadores que melhor se apliquem a ativos negociados na Bolsa de

Valores, Mercadorias & Futuros (B3) a fim de amparar o processo de decisão

de investidores. Para atingir o objetivo, foram utilizadas diversas técnicas de

mineração de dados e de aprendizagem de máquina.

Destarte, analisar e entender a

dinâmica do mercado são fatores importantes para o investimento em ações, portanto,

estudar os diversos indicadores a serem considerados na análise de uma empresa

é uma tarefa fundamental para se obter lucro em investimentos [2].

Uma pesquisa realizada pelo Valor Data

em 2020 demonstrou que o Ibovespa, principal índice da bolsa de valores

brasileira, teve a maior volatilidade anual desde a crise de 2008. A flutuação

de preços no período analisado, chegou a oscilar entre 25% e 117% [4]. Somado a

isso, relatórios da B3 de 2021 apontam um crescimento de 17% no volume médio de

negociações diárias no primeiro trimestre, atingindo a marca de R$36,8 bilhões,

em comparação ao trimestre anterior. Este comportamento reflete a necessidade

de possuir ferramentas para embasar as decisões de investidores.

Diante disso, convergindo com a

hipótese de que

é possível melhorar um

modelo de predição para um determinado ativo escolhendo um conjunto de

indicadores que melhor se adeque ao papel analisado [2], buscou-se identificar indicadores técnicos

que se mostram mais eficazes quando aplicados a determinados ativos. Este estudo

propõe contribuições que podem auxiliar na seleção e análise de indicadores

financeiros, com o intuito de otimizar o retorno de investimentos. Por fim, destaca-se

que não está dentro do escopo deste trabalho analisar dados macroeconômicos,

políticos, ou realizar análise de sentimento e opiniões para predição de

tendências do mercado acionário. Ademais, não se pretende explorar operações de

day-trade e nem de longo prazo.

2 FUNDAMENTAÇÃO TEÓRICA

2.1 MÉTODOS

DE ANÁLISE DO MERCADO DE AÇÕES

O mercado de ações e de títulos compõe

o mercado financeiro, que pode ser definido como o local em que agentes

superavitários e deficitários promovem a negociação direta. No caso do mercado

de capitais, são negociados títulos de longo prazo, tais como ações e

obrigações, ao passo que no mercado monetário, as transações giram em torno de

obrigações de curto prazo, ou títulos negociáveis [5].

No âmbito do mercado de capitais, a

negociação de curto prazo é uma tarefa difícil devido à flutuação entre demanda

e oferta das ações, o que reflete nos preços desses ativos. Diante disso, os

indicadores técnicos são de grande valia para operações de swing trade [2]. Assim, em termos simplificados, o

valor de qualquer ativo é o valor presente de todos os fluxos de caixa futuros

que se espera durante o período em questão [5].

Diante do exposto, observa-se que,

embora prever o preço das ações em curto prazo seja uma tarefa desafiadora

devido à natureza volátil do mercado de ações, essa questão tem atraído

pesquisadores e acadêmicos para aprimorar modelos de previsão. Investidores

baseiam suas negociações em diferentes formas de análise do

mercado, de tal modo que existem várias formas de análise de ações que podem

ser realizadas, como análise técnica e fundamentalista que respectivamente

destinam-se à avaliação de gráficos de histórico de preços e à avaliação da saúde

financeira das empresas [6].

A análise fundamentalista consiste em

avaliar o preço das ações de uma empresa, com base em seus dados históricos,

debruçando-se sobre qualquer fator que possa afetar os preços de suas ações,

incluindo os lucros, condições macroeconômicas e da economia de modo geral,

condições da indústria e da gestão da empresa [2].

Por outro lado, a análise técnica é um

método de mensuração de ações que envolve análises estatísticas de dados do

mercado, tais como o histórico de preços de um ativo [7], dessa forma é possível observar a

movimentação anterior dos valores de um ativo através da observação de

gráficos, com o intuito de obter indícios sobre possíveis comportamentos

futuros, e direcionar a tomada de decisão [1].

2.1.1 Performance de diferentes indicadores

aplicado ao mercado de ações

O princípio básico

subjacente à análise técnica tem como base a hipótese do mercado eficiente. Este

viés acredita que todas as informações a respeito de um ativo em um dado

momento estão incorporadas em seu preço [8].

Os indicadores

técnicos são uma forma estatística de análise técnica onde se aplicam várias

fórmulas matemáticas a preços e volumes. Existe uma diversidade de indicadores

técnicos, e com diferentes níveis de complexidade. Um dos mais comuns são as

médias móveis, que suavizam os dados de preços para facilitar a localização de

tendências, já dentre os mais complexos encontra-se a divergência e convergência da média móvel (MACD),

que analisa a interação entre várias médias móveis [9].

Frequentemente analistas técnicos

utilizam vários indicadores para montar suas estratégias, visto que cada

indicador possui a capacidade de expressar um determinado tipo de informação

sobre as séries históricas. Com isso é possível estabelecer algumas classes de

indicadores de acordo com a informação que se permite observar a partir de

quatro classes de indicadores, conforme disposto no Quadro 1 [9].

Os indicadores de momento são

frequentemente conhecidos como osciladores, pois oscilam entre os limites

superiores e inferiores definidos e ajudam a analisar a proporção de

compradores e vendedores para entender qual grupo de participantes do mercado

tem a maioria e com que força os estão empurrando em uma direção ou se o preço

está perdendo força; já os indicadores de tendência analisam uma tendência

prevalecente; geralmente não são eficazes quando o preço flutua lateralmente;

indicadores de volatilidade verificam o grau de volatilidade e até que ponto o

preço oscila, apresentam informações necessárias para definir paradas, definir

metas e determinar o tamanho da posição, já os indicadores baseados em estudo

de gráficos oferecem uma forma visual de interpretar tendências [9].

Quadro 1 - Distribuição de indicadores por classes.

|

CLASSE

|

INDICADOR

|

|

Momentum

|

Stochastic; RSI; CCI; Williams %;

MACD; Ichimoku Cloud

|

|

Trend

|

ADX;Moving averages;ATR;

MACD;Parabolic SAR;Bollinger Bands®;Ichimoku Cloud

|

|

Volatility

|

Bollinger Bands®; Standard

deviation; ATR; Keltner Channel; Envelopes

|

|

Chart studies

|

Horizontal lines; Fibonacci; Supply

/ Demand; Trend lines

|

Fonte: Adaptado de [9].

2.2 MINERAÇÃO

DE DADOS

Nos últimos anos uma série de

trabalhos relevantes foi proposta buscando prever os movimentos de mercado a

partir de abordagens em diferentes ramos de pesquisa, como estatística, uso de técnicas

de reconhecimento de padrões, análise de sentimentos, aprendizado

supervisionado e não supervisionado [10]. Dentre as inúmeras técnicas de mineração utilizadas no

estudo do mercado financeiro, destacam-se a clusterização e a regressão, as

quais foram empregadas neste trabalho.

A clusterização é utilizada para

separar os registros de uma base de dados em subconjuntos, de tal forma que os

seus elementos compartilhem propriedades, apresentando uma configuração em que

cada elemento possua maior similaridade com elementos do mesmo cluster em

relação ao de outros grupamentos, isto é, servindo para distinguir os elementos

entre clusters distintos, uma vez que maximiza a similaridade intra-cluster e

minimiza a similaridade inter-cluster [11].

Um dos maiores benefícios da

utilização dos modelos de clusterização para realização de agrupamentos é a sua

capacidade de aplicação não supervisionada, fazendo com que eles se apliquem

quando não se sabe as etiquetas das classes desejadas. Isso permite a

realização de análises aprofundadas mesmo sem o desenvolvimento de conhecimento

prévio sobre o tema estudado [12].

Diante disso, o DBSCAN figura como um

método bastante utilizado quando não se sabe a classe desejada, tanto por sua

eficiência quanto por possuir uma simplicidade. Este método baseia-se em um

conceito de densidade focado no centro do agrupamento, que leva em consideração

o raio de alcance dos objetos e deve ser calibrado buscando o equilíbrio de um

dos seus principais parâmetros, que permanecendo nessa zona pré-determinada,

podem ser classificados em: interiores ou centrais; contidos em grupos ou baseados

na densidade; limítrofes; e ruídos [13].

Já a regressão tem como principal

objetivo aproximar uma função que representa os dados inseridos no modelo,

permitindo que a partir de um conjunto de dados iniciais seja possível prever

valores futuros. Um dos modelos bastante utilizados são as redes neurais,

conjunto de técnicas aplicadas a uma grande gama de cenários.

Dentre as redes neurais, o MLP (Multilayer

Perceptron) destaca-se tanto por ser um dos primeiros modelos concebidos,

como pela sua fácil implementação. Por ser uma rede neural, naturalmente a

informação se encontra nos pesos sinápticos em que os sinais de entrada são

transmitidos por camadas totalmente conectadas. Essa macroestrutura, com apenas

uma camada escondida, é capaz de aproximar qualquer função contínua oferecida

em sua camada inicial. Entretanto, uma forte limitação desses modelos é a

grande dificuldade de interpretação do que está ocorrendo internamente na rede [14].

2.3

TRABALHOS RELACIONADOS

Muitos estudos tentaram prever o

desempenho corporativo e os preços das ações para aumentar a lucratividade do

investimento usando abordagens qualitativas. No entanto, o desenvolvimento da tecnologia

de processamento de dados e algoritmos de aprendizagem de máquina resultaram em

esforços para desenvolver modelos de previsão quantitativa em várias áreas,

inclusive no mercado de ações, neste sentido, vários estudos propõem um modelo

quantitativo de predição aplicando indicadores financeiros e técnicos para

previsão baseado em mineração de dados [15]. O Quadro 2 apresenta alguns trabalhos relacionados a esta

pesquisa.

Quadro 2: Estado da arte acerca da mineração de dados no mercado

de ações

|

REF.

|

INDICADOR

|

|

[16]

|

Apresentou um método de pré-processamento de preços por

meio da aplicação de redes neurais. Os resultados apontaram que os modelos de

aprendizado profundo testados apresentaram desempenho superior aos modelos

mais simples e aprenderam com precisão estratégias de negociação.

|

|

[17]

|

Investigou as regras técnicas mais eficazes em mercados em

baixa do que em alta utilizando autorregressão vetorial; regras técnicas como

médias móveis; e método bootstrap para inferências estatísticas.

|

|

[18]

|

Utilizou uma ferramenta de aprendizado profundo, Long

short-term memory (LSTM), que se mostrou eficaz para fazer previsões a partir

de um modelo híbrido de previsão de direção Forex, utilizando dados

macroeconômicos e indicadores técnicos.

|

|

[19]

|

Analisou sentimentos de investidores nas eleições

presidenciais dos EUA e os efeitos da Covid-19 como um fator de flutuação que

afeta o desempenho do mercado de ações, para determinar quando comprar ou

vender ações observando melhores regras, pontos de negociação e indicadores

técnicos, utilizando o modelo de previsão Log Bilinear (LBL) e Rede Neural Recorrente

(RNN) para aprendizagem de padrão de sentimento do mercado.

|

|

[20]

|

Buscou prever a volatilidade do retorno das ações usando

indicadores técnicos construídos com base no histórico de preços,

volatilidade e volume de negócios por meio de autorregressão. Observou que as variáveis fundamentalistas geram previsões

mais precisas quando a economia está em recessão enquanto, as técnicas têm um desempenho melhor

quando a economia está em expansão, mostrando que a combinação dessas

informações permite fazer análises mais confiáveis do que utilizando-as isoladamente.

|

Fonte: Os autores.

Assim, observa-se

que dentre os estudos mais recentes acerca da análise do mercado de ações, é

recorrente a utilização de indicadores técnicos e fundamentalistas aliados a

aplicação de técnicas de mineração de dados e inteligência artificial, gerando

contribuições para uma maior acurácia na predição do mercado acionário.

3 MATERIAS E MÉTODOS

O enquadramento metodológico adotado

neste estudo caracteriza-se pelo seu objetivo exploratório-descritivo, de

natureza aplicada, mediante a aplicação de procedimentos metodológicos de uma

pesquisa de levantamento de dados primários e secundários, e por meio de uma

abordagem quantitativa.

Por ser um estudo

exploratório-descritivo, tipologia de pesquisa usualmente utilizada em

pesquisas aplicadas [21]

com o objetivo de aprofundar-se na temática estudada, a fim de levantar as

variáveis do mercado financeiro pertinentes para avaliação de ativos

financeiros, e descrever a relação entre os indicadores analisados e seu

impacto na predição do valor de ações.

Nessa perspectiva, este estudo

classifica-se como pragmático, produzindo conhecimentos úteis para solucionar

problemas reais [21],

que nesse caso, diz respeito a otimização das análises dos papéis por meio de

indicadores que possam predizer o valor das ações por segmento de atuação da

empresa, a fim de associar a um modelo de predição com vistas à melhoria de

performance.

Assim, para consecução desta pesquisa,

buscou-se, a princípio, encontrar grupos de ativos a partir da observação de

características semelhantes advindas de uma análise fundamentalista; identificar

os indicadores utilizados individualmente ou em conjunto, que apresentam melhor

desempenho na tarefa; avaliar a contribuição de diferentes indicadores

técnicos, aplicados individualmente ou em conjunto para elevar a performance de

um modelo de predição; comparar a aplicação dos indicadores financeiros em

diferentes ativos ou grupos de ativos.

Ademais, o procedimento adotado para

consecução da pesquisa se deu por meio da extração de dados quantitativos

primários e secundários do Yahoo Finance no tocante às séries históricas de

indicadores técnicos; e do site Fundamentus, quanto aos dados de indicadores

fundamentalistas de um grupo de empresas que compõem a B3. Sendo assim, a

abordagem adotada foi a quantitativa, pois o estudo realizado utiliza

amplamente de técnicas quantitativas de mineração de dados, por meio do emprego

de simulações,

provas e testes do modelo proposto [22].

3.1 DESCRIÇÃO DA BASE DE DADOS

A base de dados utilizada foi

construída a partir da importação de dados históricos de abertura e fechamento

de mercado de ações negociados no mercado de capitais da B3, do Yahoo Finance

em 03 de março de 2021 e da importação de dados de análise fundamentalista do

site Fundamentus. Para o armazenamento dos dados foi criado um banco de dados

relacional, MySQL, na Amazon RDS (Relational Database Service).

Os dados históricos de abertura e

fechamento de mercado utilizados nesta pesquisa são compostos por 378 tabelas

que representam cada uma das empresas listadas no mercado de ações brasileiro,

com histórico de negociações há pelo menos 5 anos, cada uma com 8 colunas,

contendo informações da variação no valor do seu ativo em um intervalo de 1

dia. Com relação aos dados históricos de análise fundamentalista, após a

redução de uma base preliminar contendo 58 colunas, obteve-se uma tabela de 378

linhas (empresas) e 21 colunas (indicadores fundamentalistas).

Os dados de histórico de preço

utilizados para consecução da pesquisa consideraram os seguintes atributos:

data, preço de abertura, preço mais alto do dia, preço mais baixo do dia, preço

de fechamento, ajuste do preço de fechamento e volume de operações realizadas.

No que concerne aos dados da análise fundamentalista, foram utilizadas as

colunas de indicadores mais relevantes.

Após a realização da redução dos dados

preliminares, obtiveram-se os seguintes atributos: Papel; Setores; Subsetor; Cotação;

Valor de mercado; PL (Preço sobre lucro); PVP (Preço sobre valor patrimonial); PEBIT

(Ganhos proprietários antes de interesse e taxas); Div_Yield (Rendimento de

dividendo); EV_EBITDA (Relação entre o valor da companhia e o EBITDA); EV_EBIT

(Comparação do valor da empresa com o lucro antes da incidência de taxas e

impostos); Cres_Rec_5ª (Crescimento da Receita Líq. nos últimos 5 anos); LPA

(Lucro por ação); VPA (Valor Patrimonial da ação); Marg_Bruta (Margem do lucro

bruto); Marg_Liquida (Margem líquida); ROIC (Retorno sobre o capital

investido); ROE (Retorno sobre o patrimônio líquido); Div_Br_Patrim (Dívida Bruta

total ÷ Patrimônio Líquido); Div_Bruta (Dívida Bruta); Div_Liquida (Dívida

Líquida).

3.2 ANÁLISE DESCRITIVA E PRÉ-PROCESSAMENTO DOS DADOS

Com relação aos dados de análise

fundamentalista utilizados no estudo, verifica-se uma grande variação entre

cada um dos indicadores. Empresas de diferentes setores podem apresentar

características bastante distintas. Em uma análise descritiva dos dados,

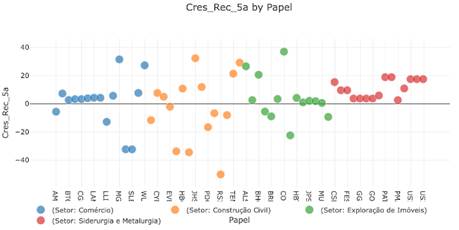

observando a figura 2, que apresenta um gráfico de dispersão relacionando o

crescimento da receita entre 4 setores de atuação distintos, pode-se perceber

por exemplo a grande variação no indicativo de crescimento da receita em um

período de 5 anos entre os setores de siderurgia e metalurgia e o setor de construção

civil, que sob uma óptica inicial deveriam apresentar uma maior relação.

Figura 1 – Crescimento da receita em 5 anos

Fonte: Os Autores.

Inúmeras constatações interessantes

podem ser feitas a partir de uma análise descritiva de cada uma das colunas

presentes na base, é possível perceber ainda a existência de outliers em cada

uma delas, no entanto, optou-se pela não remoção de nenhum dos outliers

observados. Esta decisão foi tomada conjuntamente com profissionais e

especialistas da área de investimentos que contribuíram com o desenvolvimento

desta pesquisa, totalizando 1 gerente de investimentos; 1 assessor de

investimento; 4 especialistas no mercado de ações e 2 pesquisadores doutores em

finanças.

O principal suporte a esta decisão

recai sobre expectativa de que a busca por encontrar clusters de ativos com alguma

semelhança possa oferecer insights interessantes até mesmo com relação aos

outliers, outro embasamento para esta decisão recai sobre o fato de que a

remoção dos outliers de todas as colunas de indicadores fundamentalistas

resultaria em uma limitação muito grande da base de ativos analisados.

3.3 METODOLOGIA EXPERIMENTAL

3.3.1 Etapa de

clusterização

O desenvolvimento do

projeto ocorreu com base no método CRoss Industry Standard para Data Mining

(CRISP-DM), o qual consiste em um modelo de processo com seis fases que permite

planejar, organizar e implementar um projeto de ciência de dados e possui uma

característica cíclica, passando pelas etapas de compreensão do negócio,

compreensão dos dados, identificação, pré-processamento, preparação e

organização dos dados disponíveis e necessários, definição das técnicas de

modelagem e do modelo que atende melhor aos objetivos de negócio e por fim,

apresentação e avaliação dos resultados [23].

Inicialmente

objetivou-se criar grupos de ativos negociados no mercado de ações brasileiro,

a partir da extração de características provenientes da interpretação dos

dados. Em razão disto, foi decidido utilizar a técnica de clusterização DBSCAN

(Density-Based Spatial Clustering of Applications with Noise) [24].

A justificativa para

escolha deste método recai sobre a necessidade de tratar a existência de

características distintas de cada uma das colunas dos dados, onde há uma

significativa diferença entre cada um dos indicadores fundamentalistas; e pela

capacidade de encontrar ruídos nos dados, que neste caso podem surgir por se

ter optado pela não remoção de outliers uma vez que acabaria por reduzir

significativamente a base de dados inicial. Além disso, optou-se por não

definir um número de clusters previamente, visto que não há nenhuma referência

ao quantitativo de grupos que podem melhor representar os dados.

Durante os testes

iniciais foi observado que a utilização completa do conjunto de dados resultava

em uma baixa qualidade da clusterização, por isso a quantidade de indicadores

fundamentalista foi reduzida em torno de 60%, optando-se por manter na base os

principais indicadores apontados por especialistas no mercado de ações

consultados ao longo do estudo.

Após o pré-processamento

dos dados, aplicou-se o algoritmo PCA para compactar o conjunto de dados em um

subespaço de recurso de dimensão inferior mantendo a maioria das informações

relevantes. O resultado foi utilizado para alimentar o algoritmo t-SNE [25], que serviu ao

propósito de fazer um mapeamento dimensional dos dados, fornecendo os dados de

entrada do algoritmo DBSCAN.

Cabe a ressalva que,

mesmo o conjunto de dados não sendo de uma dimensão elevada, a utilização dos

dois algoritmos de redução de dimensionalidade conjuntamente resultou em uma

clusterização mais adequada às expectativas.

3.3.2 Etapa de

regressão

Com o intuito de atingir o objetivo

principal deste trabalho, que se destina a identificar quais indicadores

técnicos contribuem melhor para a análise de diferentes grupos de ativos

analisados, optou-se por utilizar uma rede neural MLP como regressor para fazer

predição das séries de preço dos ativos analisados, e a técnica Random Forest

Regressor para avaliar os melhores indicadores, com isso foram realizadas

previsões de curto prazo, com o intuito de prever o valor de um ativo em 1(um)

dia posterior, dado uma janela temporal de dez dias, utilizando como entrada o

histórico de preços dos ativos analisados acrescidos de uma série de

indicadores técnicos.

Os dados das séries históricas,

constituídas inicialmente de seis colunas, contendo valores de preço de

abertura, fechamento, máximo, mínimo, ajuste de fechamento e volume negociado,

foram expandidos a partir da inserção de diversos indicadores técnicos

calculados com base nas colunas inicialmente citadas. Essa expansão resultou em

um total de 21 colunas de dados contendo, além das 6 colunas iniciais, os

seguintes indicadores técnicos: SMA e EMA para 10, 20, 50, 100 e 200 períodos,

ATR, CCI, ROC, RSI e WCL.

Para atingir o objetivo desejado,

primeiramente foram executadas duas rodadas de treinamento e teste, com

respectivamente 70% e 30% dos dados, para cada um dos 378 papéis analisados

utilizando como input o conjunto total de indicadores existentes. Para cada

rodada de treinamento foi armazenado o RMSE (Root Mean squared error) como

métrica de avaliação do modelo. Em seguida, foram verificados quais as features

de maior importância (indicadores técnicos de maior importância) utilizando o

Random Forest Regressor. Por fim, a base de dados inicial foi alterada

mantendo-se apenas 25% dos indicadores, sendo estes os de maior relevância, e

então realizou-se novamente duas rodadas de treinamento e teste.

Em seguida, foi implementado um modelo

de predição utilizando um MLP com múltiplos parâmetros de entrada, tendo como

saída a previsão do valor de fechamento do mercado de 1 dia posterior. Para

construção do MLP foi utilizado uma camada de entrada de 200 neurônios, 300

neurônios na camada escondida e função de ativação RELU. A rede foi compilada

utilizando o otimizador ADAM, MSE (Mean squared error) como métrica de

avaliação, Batch de 32 e taxa de aprendizagem de 0,001.

Após as etapas anteriores foi gerado

uma nova base de dados contendo, para cada papel analisado: o RMSE obtido na

primeira rodada da MLP, os indicadores mais relevantes de acordo com o Random

Forest Regressor, e os valores de RMSE da segunda rodada da MLP. Por fim, os

dados gerados, assim como os clusters obtidos na etapa de clusterização e os

setores correspondentes de cada ativo, foram associados gerando uma nova base

de dados. Com estes dados gerados, foi possível obter uma série de informações

relevantes relacionadas ao objetivo proposto.

4 ANÁLISE E DISCUSSÃO DOS RESULTADOS

O presente estudo buscou por meio da

aplicação de mineração de dados, encontrar quais indicadores técnicos podem ser

melhor aplicados a um determinado grupo de ativos a partir da observação das

suas características semelhantes. Para tanto, foram obtidos os resultados da

etapa de clusterização dos ativos financeiros a partir dos seus indicadores

fundamentalistas. Nesta etapa, foi encontrado o resultado final de seis

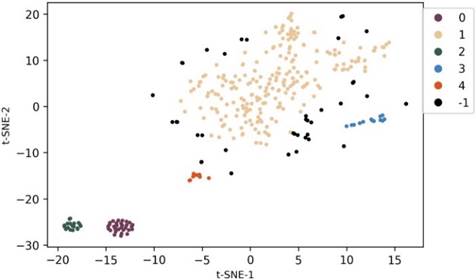

clusters distribuídos conforme mostra a figura 2.

Figura 2 –Resultado do DBSCAN com 6 clusters*

*Legenda: Clusters 0, 1, 2, 3, 4 e -1 foram denominados A, B,

C, D, E e R respectivamente.

Fonte: Os Autores.

Diante deste resultado, foi realizada

uma análise comparativa com os setores dos ativos presentes em cada cluster,

onde foi observado, por exemplo, que praticamente todos os papéis contidos no

grupo A são do setor de Bancos, com exceção de um único papel do setor de

Transporte, o VSPT3, logo, o referido ativo pode ser identificado como outlier

em seu setor. No entanto, fazer uma análise detalhada dos ativos presentes na

base de dados utilizada foge do escopo deste trabalho. Foi constatado ainda que todos os

papéis do setor Agropecuário estavam contidos no grupo B, assim como todos os

demais papéis do setor de Transporte.

Assim, foi possível identificar os

indicadores, utilizados individualmente ou em conjunto, que apresentaram melhor

desempenho para realizar a análise dos ativos, respeitando as relações

existentes entre os diferentes indicadores técnicos e os papéis analisados,

através da observação tanto dos setores de atuação das empresas quanto das

classes obtidas na etapa de clusterização.

A unificação destas informações, com a

relação dos indicadores mais influentes na avaliação de cada papel e o RMSE

obtido, permitiu validar a hipótese de que existem indicadores técnicos que se

aplicam melhor a um determinado grupo de ativos. Foi possível observar ainda

que a utilização de um grupo seleto de indicadores mais influentes por papel

beneficia a tarefa de predição quando comparado à utilização de todos os

indicadores no treinamento do modelo.

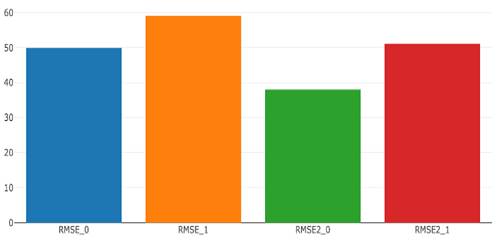

A figura 3 demonstra em barras a média

do RMSE por rodada de treinamento e teste, e evidencia que selecionando um

grupo de indicadores mais adequados à avaliação de uma determinada empresa, o

resultado do modelo de predição tem um incremento de performance.

Figura 3 – Gráfico da média do RMSE por ciclo de treinamento

Fonte: Os Autores.

Pode-se observar que a média do RMSE_0, referente a avaliação

do erro no primeiro ciclo da rodada de treinamento com todos os indicadores, é

superior ao RMSE2_0, que representa a média dos erros da primeira rodada de

treinamento com apenas 25% dos indicadores selecionados com relação a sua maior

influência na análise do papel em questão. Com relação às métricas da segunda

rodada de treinamento, o mesmo pode ser observado, relacionando o RMSE_1 e o

RMSE2_1.

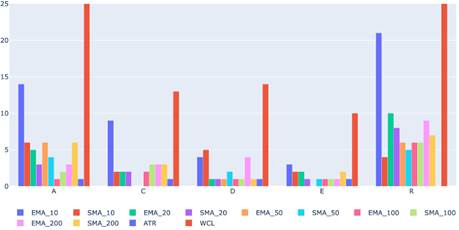

A fim de avaliar e comparar a

contribuição de diferentes indicadores técnicos por cluster e por setor, foram

obtidas as seguintes representações: (1) por cluster; (2) por setor, conforme

demonstrado nas figuras 4 e 5.

Na avaliação por cluster disposta na

figura 4 - em que o eixo x representa cada um dos clusters encontrados na etapa

de clusterização, sendo A, C, D, E e R, os clusters 0, 2, 3, 4 e -1

respectivamente observados na figura 5 - é possível observar a existência de

diferentes indicadores técnicos com maior incidência em cada um dos clusters

encontrados, comprovando que definitivamente é possível obter indicadores

técnicos mais indicados para observação de um grupo de ativos.

Figura 4 – Gráfico do resultado dos indicadores com maior grau de

importância nos clusters

Fonte: Os Autores.

Na comparação por cluster observa-se

que o cluster A, composto quase totalmente por ativos do setor financeiro e por

um ativo do setor de transporte, apresentou como indicadores técnicos mais

influentes o WCL, EMA_10, SMA_10, EMA_50, SMA_200, ao passo que no setor C, os

mais influentes foram WCL, EMA_10, SMA_100, EMA_200, SMA_200.

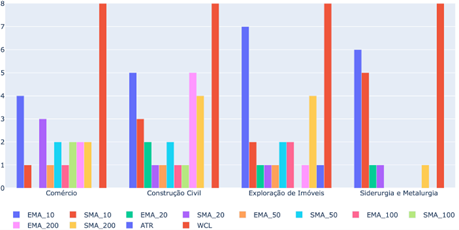

Já na avaliação por setor, observada

na figura 5 - em que o eixo x representa os setores de Comércio, Construção

Civil, Exploração de Imóveis, e Siderurgia e Metalurgia - pode-se observar a

existência de diferentes indicadores técnicos com maior incidência em cada um

dos setores observados, comprovando também que é possível identificar

indicadores técnicos mais influentes em grupos bastante convencionais, como por

exemplo o setor de atuação da empresa.

Figura 5 – Gráfico do resultado dos indicadores com maior grau de

importância por setor

Fonte: Os Autores.

Na comparação por setor, representada

na figura 5, é possível observar que os três primeiros indicadores técnicos

mais adequados ao setor de comércio foram WCL, EMA_10 e SMA_20, enquanto no

setor de construção civil destacaram-se WCL, EMA_10 e EMA_200, ao passo que, no

setor de Siderurgia e Metalurgia, sobressaíram-se os indicadores WCL, EMA_10 e SMA_10.

Diante do exposto, observou-se que a

partir das técnicas de mineração de dados utilizadas foi possível encontrar

quais indicadores técnicos podem ser melhor aplicados a um determinado grupo de

ativos, a partir da observação das características inerentes aos papéis

analisados.

5 CONCLUSÕES

O mercado de ações por sua dinâmica

volátil e permeada de incertezas, tem sido alvo de muitos estudos científicos,

a fim de contribuir para melhorar a sua predição e subsidiar as decisões de

investimentos. Nesse sentido, o presente estudo se debruçou na análise de

indicadores técnicos e fundamentalistas com o intuito de tecer considerações

para suportar e otimizar a análise dos ativos por parte dos investidores.

Diante disso, identificou-se

conjuntos de indicadores técnicos mais adequados para análise de diferentes

grupos de empresas, gerou-se bons insights ao comparar clusters gerados a

partir de ferramentas de mineração de dados, com diferentes setores de ativos.

Assim, a pesquisa permitiu a otimização de um modelo de predição, ao contribuir

para a escolha adequada dos indicadores técnicos a serem utilizados para

análise de diferentes empresas.

Destarte, este estudo mostra-se

relevante uma vez que teve contribuições importantes para auxiliar nas decisões

de investimentos, encurtando o caminho do painel de análise de indicadores,

reduzindo o escopo de parâmetros analisados. Ademais, contribui para o avanço

da literatura que tangencia a aplicação de mineração de dados no cenário do

mercado de ações.

Como limitação, destaca-se a

baixa capacidade de processamento do ambiente onde foi desenvolvida a pesquisa,

o que impossibilitou a utilização de algumas ferramentas de machine learning

que poderiam ter se mostrado mais eficazes.

Por fim, propõe-se como

sugestão para trabalhos futuros a identificação de clusters baseado na relação

entre as séries temporais de preços das empresas analisadas, propõe-se ainda

uma abordagem semelhante à desenvolvida neste estudo no que tange a

clusterização e demais métodos, mas com a utilização de diferentes indicadores

técnicos.

REFERÊNCIAS

[1] SHAH, D.; ISAH, H.; ZULKERNINE, F. Stock Market

Analysis: A Review and Taxonomy of Prediction Techniques. Int. J. Financial Stud. 2019, v. 7, n. 26.

Disponível em: https://doi.org/10.3390/ ijfs7020026. Acessado em: 9 mar. 2021.

[2] NAIK, N.; MOHAN, B. R. Optimal Feature

Selection of Technical Indicator and Stock Prediction Using Machine Learning

Technique. A. K. Somani et al. (Eds.).

ICETCE, 2019.

[3] REZENDE, I. C. C. et al. Análise da performance empresarial

da PETROBRAS: um estudo sob o enfoque dos indicadores econômico-financeiros. Revista

Ambiente Contábil, v. 2, n. 1, p. 54-69, 2010.

[4] GREGÓRIO, R. Ibovespa tem maior volatilidade desde

2008, e ações oscilam até 117%; veja ranking. Valor Investe, São Paulo,

nov. 2020. Disponível em: https://valorinveste.globo.com/mercados/renda-variavel/bolsas-e-indices/noticia/2020/11/09/ibovespa-tem-maior-volatilidade-desde-2008-e-acoes-oscilam-ate-117percent-veja-ranking.ghtml. Acessado em: 18 mar. 2021.

[5] GITMAN, L. J. Princípios de Administração Financeira. 12. ed. São Paulo: Pearson, 2010.

[6] NTI, I. K. et al. A systematic

review of fundamental and technical analysis of stock market predictions. Artificial

Intelligence Review, p. 1–51, 2019.

[7] ZWART, G. et al. The economic value

of fundamental and technical information in emerging currency markets. Journal

of International Money and Finance, v. 28, n. 4, p. 581– 604, 2009.

[8] EUGENE, F. F. The behavior of

stock-market prices. The journal of Business, v. 38, n. 1, p.34–105, 1965.

[9] SCHOLOTMANN, R.; CZUBATINSKI, M. Trading:

Technical Analysis Masterclass. Master the financial markets. February 18,

2019.

[10] SHAH, D. et al. Stock market

analysis: A review and taxonomy of prediction techniques. International

Journal of Financial Studies, v. 7, n. 2, 2019.

[11] GALVÃO, N. D.; MARIN, H. de F. Data mining:

a literature review. Acta Paulista de

Enfermagem, v. 22, n. 5, p. 686-690,

2009.

[12] AMO, S. de. Técnicas de mineração de dados. Jornada de

Atualização em Informática, 2004.

[13] SEMAAN, G. S. et. al. Proposta de um método de classificação baseado em

densidade para a determinação do número ideal de grupos em problemas de

clusterização. Journal of

the Brazilian Computational Intelligence Society, v. 10, n. 4, p. 242-262, 2012.

[14] FLORES, J. H. F. Comparação de modelos MLP/RNA e modelos Box-Jenkins em

séries temporais não lineares. 2009.

[15] LEE, L. et. al. Hybrid Corporate

Performance Prediction Model Considering Technical Capability. MDPI, Open

Access Journal, v. 8, n. 7, p. 1-13, 2016.

[16] TSANTEKIDIS, A.; TEFAS, A. Transferring

trading strategy knowledge to deep learning models. Knowledge and

Information Systems, v. 63, n. 1, p. 87-104, 2021.

[17] KUNG, J. J. et. al. How effective

are technical rules in predicting the 2008 global financial crisis? The case of

the four Asian tigers. Journal of the Asia Pacific Economy, v. 26, n. 1,

p. 13-33, 2021.

[18] YILDIRIM, D. C. et. al. Forecasting

directional movement of Forex data using LSTM with technical and macroeconomic

indicators. Financial Innovation, v. 7, n. 1, p. 1-36, 2021.

[19] GURAV, U.; KOTRAPPA, D. S. Predict stock

market's fluctuating behaviour: Role of investor's sentiments on stock market

performance. SSRG International Journal of Engineering Trends and

Technology, v. 68, p. 72-80, 2020.

[20] LIU, L.; PAN; Z. Forecasting stock

market volatility: The role of technical variables. Economic Modelling, v. 84, p. 55-65, 2020.

[21] PRODANOV, C. C.; FREITAS, E. C. de. Metodologia do trabalho

científico: métodos e técnicas da pesquisa e do trabalho acadêmico. 2. ed.

Novo Hamburgo: Feevale, 2013.

[22] RICHARDSON, R. J Pesquisa social: métodos e técnicas. 3 ed. São

Paulo: Atlas, 2012.

[23] GOLDSCHMIDT, R.; PASSOS, E.; BEZERRA, E. Data Mining: Conceitos,

técnicas, algoritmos, orientações e aplicações. Rio de Janeiro: Elsevier, 2015.

[24] CHEN, Y.; RUYS, W.; BIROS, G.

KNN-DBSCAN: a DBSCAN in high dimensions. Journal CoRR, 2020. Disponível em: https://arxiv.org/abs/2009.04552.

Acessado em: 25 jun. 2021.

[25] LINDERMAN, G. C.; STEINERBERGER, S. Clustering with t-SNE, Provably. SIAM Journal

on Mathematics of Data Science, v. 1, n. 2, p. 313–332, 2019.

[26] VALE. Ferrovia Centro-Atlântica FCA, jan. 2000. Disponível em: http://www.vale.com/brasil/EN/investors/information-market/press-releases/Pages/ferrovia-centro-atlantica-fca.aspx. Acessado em: 12 mai. 2021.

[27] BMFBOVESPA. Ferrovia Centro-Atlântica S.A., mai. 2020.

Disponível em: http://bvmf.bmfbovespa.com.br/cias-listadas/empresas-listadas/ResumoEmpresaPrincipal.aspx?codigoCvm=15369&idioma=pt-br.

Acessado em: 12 mai. 2021.